これまでのコラムは、不動産の購入検討の際の注意喚起のテーマが主でしたが、今回は趣向を変えて、一般的によく言われる不動産投資のメリットに関する私なりの見解をお話ししたいと思います。

運用利回りと借入金利差が利益になる?

現実の金融市況ではありえませんが、仮に、銀行預金が年利4%だとして、別途元本据置型のローン(利払いだけをすれば良いもの)を年利2%で借りる場合、金利差の2%分が利益になります。

<例1>

銀行預金(元本保証):年利4%

元本据置のローン(利払いだけをすれば良いもの):年利2%

金利差の2%→利益

しかし、例えば、元本や利回りは保証されていないものの年利4%を見込まれる運用商品が存在していて、その見込み運用利回りより低い金利(例えば2%)で借り入れできる場合はどうでしょうか。

<例2>

元本・利回り保証のない運用商品:年利4%

借り入れ:年利2%

金利差の2%→確実ではないが、見込まれる利益

先ほどの例よりは一定のリスクがあるように感じられるのではないでしょうか。まさしく不動産投資は後者の例に近いものになります。

不動産投資におけるリスクは、賃料の減少や空室の発生、借入金利の上昇、経費の増大などです。また不動産の価値自体が下落するというリスクもあります。

ただし、投資というものは、そもそもある程度のリスクは覚悟のうえで行わなければならないものです。そこを認識・理解し、自身の考えのもとに決断するなら、ローン金利よりも運用利回りの方が高い期間があれば、その間においてはおおむね金利差で利益を得ることができるとはいえます。

不動産投資は家賃収入とローン完済後の物件が資産になる?

価格1,000万円、経費差し引き後の運用収益として利回り4%の投資用不動産があるとして、細かい経費等は無視して単純化すると年間収益は40万円になります。

価格1,000万円×利回り4%=年間収益40万円

この不動産を購入するためにローンを元利均等で1,000万円、金利2%、期間35年で利用した場合、月々の返済額は33,126円です。

月々の返済額33,126円×12カ月=年間返済額397,512円

年間返済額は約40万円なので運用収益とほぼ見合っており、この条件で購入するなら、ほぼプラスマイナスゼロで投資用不動産を持つことができます。

収支がプラスではないのなら投資する意味がないのでは、と思われる方も多いのですが、このモデルのように、資金収支がほぼイコールであったとしても、4%と2%との金利差がある限りはその分利益があるといえます。その利益分は元利均等の返済額に含まれる元本の返済分に回っているだけであり、不動産の購入金額を後から少しずつ分割払いしているようなもので、価値ある不動産を少しずつ買い足していることと同義になります。

ローンを完済する35年後には無担保の不動産が残るので、仮に不動産価値が変わらなかった場合、その価値分の1,000万円を貯めることができたといっても、誤りではありません。これが、長期での資産形成という目的に不動産投資が合致しているポイントです。

加えて、入居者からの賃料を原資として自身の貯蓄に回せているのですから、不労所得によって資産形成ができているともいえるでしょう。

ただし、これは将来の不動産価値に変化がない場合の話で、一般的には建物は古くなれば価値が下落していきます。

なぜなら、建物は古くなれば劣化するからです。建物の老朽化に伴い、不動産の価値も下がるのが定説です。経済情勢次第で不動産市場における価値も上がったり下がったりするものですが、一般論として長期的に見るとそうなるはずです。

しかし、地方や郊外の需要の少ないエリアを除いて、価値がゼロになる可能性は低いです。

ローン完済後に残る不動産は、当初購入時の価格より下がったとしても、ゼロではない資産価値のあるものとして残るため「資産形成目的」という言い方ができます。

ローン完済後には家賃収入が年金の代わりになる ?

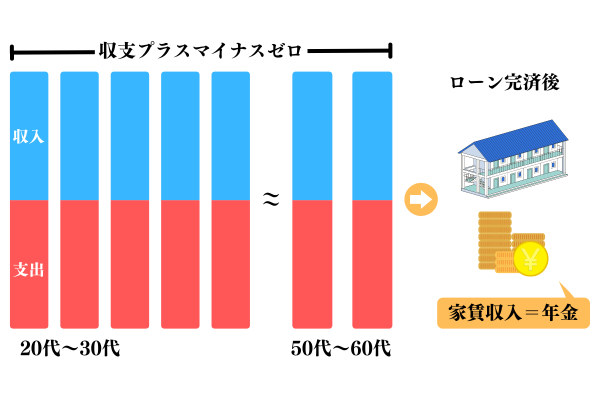

一般的に、不動産投資のメリットの1つとしていわれるのが、投資用不動産ローンを使って収支プラスマイナスゼロで買ったとしても、完済後には家賃収入が年金代わりになるというものです。

先ほどの資産形成の話と共通しますが、賃貸収入を原資として貯蓄ができるとしたら、年金を必要とする時期までになるべく貯めたいと考えて若いうちに不動産投資を始めることに意義はあります。

例えば、かつてのサラリーマンは、自ら働いて得る所得の中から生活費を切り詰めて貯蓄をし、定年退職後に初めて貯まったその資金の運用を考え始めるというのが定番でした。しかし、若いうちにローンを利用し不動産投資を開始して、入居者が支払う賃料収入の中から貯蓄をしていき、ローン完済を迎える頃には既に多くの資産形成がかなっている方が、限られた人生の時間の中では悪くない選択だと思います。

万一のケースには無担保の資産が残り生命保険の代わりになる ?

不動産を購入時にローンを利用する場合には、団体信用生命保険(略:団信)に加入します。私どもオリックス銀行では団信加入を原則条件としていますが、他の金融機関では任意のケースもあり、非加入か加入かで金利差をつけている場合が多いようです。

元々団信自体が自宅の住宅ローン用に考えられたもので、世帯の大黒柱が亡くなり収入が途絶えても、遺族が自宅を売却処分せざるを得ない状況に追い込まれないように(また、金融機関側も債務不履行防止の意味も含めて)設計された保険です。

これが投資用不動産に適用されると、万一の際に、それこそ年金代わりに月々家賃収入が入る無担保の不動産を遺族に残せるため、保険金と似たような効果を得られるのです。

最近では、生活習慣病特約がついている団信もあり、当社でも若干の金利差はあるものの、任意で選択できます。例えば、ガンのステージ1でも適用される場合があり、家族のためだけではなく自身のためになるという側面もあります。

不動産投資は節税になるケースは減少傾向

合法的な節税を目指すニーズは、いつの時代もなくならないものですが、不動産投資によって節税を期待できるのは、所得税、住民税、相続税の3種類です。

参考記事:「不動産投資で節税できる仕組みとは?リスクや低減策を解説!」

時代とともに税負担の公平性などに配慮して税法も見直されているため、バブル時代と比べると、ほとんど効果がない場合もあります。そのため、相当な資産家や高額所得者などを除き、一般的なビジネスパーソンであれば、節税だけが目的の不動産購入は少なくなりました。

また、税法の改正だけでなく、日本の場合は、バブル崩壊後は長期間デフレ基調にあったため不動産の価格は下がり、相反して不動産の利回りは上がりました。加えて、低金利で資金を調達できたこともあり、収支が黒字になりやすい不動産が増えました。投資の観点ではよいことなのですが、税務処理上の赤字も大きく出ないため、節税の観点だけでみれば効果は小さくなっていきました。

余談ですが、富裕層の方が、税効果だけに目を奪われ、税務処理上の赤字を追い求めた結果、本当の赤字になっているぐらい利回りの低い割高な物件を買ってしまうといったこともあったそうです。結果的に節税したとしても、その分市場価格より割高な不動産の含み損を抱えてしまえば、節税の意味がなくなってしまいます。

どんなにシミュレーションの計算がよく見えても、相場より低い資産価値のものを割高な価格で購入することは投資として成功とはいえません。また、購入時は相場に見合っていても、価値の下落が激しい物件を購入してしまうのも、同じことだと思います。

投資の成功の成否は処分時に決まる

ニュースなどで見る投資詐欺に遭った方のインタビューで、「せめて元本だけでも返してほしい」という声を聞くことがよくあります。購入した投資商品や預けたお金がどこかの金庫で大事に保管されているような錯覚を起こしているのか、あるいは銀行預金や郵便貯金と同じようにイメージしているのかはわかりませんが、そのような声を聞くたびに、日本人の金融教育の必要性を感じます。

詐欺ではなくても、投資信託やファンドの中にも購入する方の金融リテラシーのレベルによっては勘違いしてしまうものも存在します。例えば、毎月定額を分配するような投資商品の中には、「毎月定額」であることに重点が置かれ、その時々の運用状況により分配額に満たない月が生じた場合に元本から取り崩して補填する仕組みの商品もあります。つまり、最終的には元本が減ってしまっている可能性が大いにあります。

「毎月定額」であることに満足感を持つ方も多いですし、正しく仕組みを理解して投資するのであれば、単なる好みの問題で、それで運用が成功していれば問題にはなりません。

しかし、中には、その月々の分配額を「利回り」と勘違いする方もいます。この場合、真の運用成績以上に良い利回りと勘違いしやすいですし、最終的に元本が減っていることに驚いてしまうことも起こりやすいです。

投資というものは、期間中に受け取る分配金等と最終的に受け取る元本がいくらになったのか、で成否が決まるものです。このため、どんなに投資期間中の利回りが良くても、最後の元本が異常に減少していた場合は、投資に成功したとは言い難いですし、逆にどんなに期中の利回りが悪くても、最終的に元本の価値が上がっていたら、投資としては成功という場合もあります。不動産投資に置き換えれば、保有している間に受け取る賃貸収入と最終的に売却する際の処分額を総合的に見て、プラスでなければ成功したとはいえません。

不動産投資を始めるにあたり肝に銘ずるべき4カ条

不動産投資にはメリットがあるのですが、不勉強のまま投資に臨むと痛い目に遭う場合もあります。これから不動産投資を始める方には、以下の大原則を念頭に置いていただきたいと思います。

① 不動産価格はゼロにはならない場合が多いが、長期的に見れば下がる

② 賃料は下がり、経費は上がるものと心積もりしておく

③ 物件価格が割高でないか、大幅に下がる要素がないかを見極める

④ 利回りは現時点のものと割り切り、下がってゆく賃料や増額してゆく経費を前提としてシミュレーションする。

不動産の中に何らかの流通価格に影響が出そうな問題点が潜んでいる場合、本来そういった物件は相場よりも安価に設定されるべきなのですが、何も知らずに割高な価格のままで購入してしまうケースがあり問題だと考えています。

だからこそ、これからも物件の見極め方など、不動産投資を検討するお客さまの役に立てる情報発信をしたいと思っています。

不動産投資をする方に身に着けていただきたいのは、「金融リテラシー」と「不動産リテラシー」の両方です。私たちオリックス銀行は、その2つを学ぶことに資するような価値ある情報提供を続けたいと考えています。

| シニアコンサルタント 真保雅人 (大学卒業後、鉄道会社約4年を経て1989年5月オリックス株式会社に入社し、投資用不動産ローン業務を約10年担当。その後、オリックス不動産株式会社にて約10年間の賃貸マンション用地仕入開発業務経験を経て、2010年11月オリックス銀行株式会社に出向。オリックス銀行では投資用不動産ローン業務に責任者として約10年従事し、現在に至る。) |

【特集一覧はこちら:元ローン担当者の少しマニアな独り言】

| manabu不動産投資に会員登録することで、下の3つの特典を受け取ることができます。 ① ウェビナー案内メールが届く ② オススメコラムのお知らせが届く ③ クリップしてまとめ読みができる |

>>【PR】 オリックス銀行の《借入条件の目安シミュレーション》

借入対象不動産の情報とお客さま情報を掛け合わせて算定する、借入条件の目安シミュレーション。

当社所定の条件を満たしている場合、借入可能額の目安や借入最長期間を試算することができます。

その後、借り入れの詳細を確認したいお客さま向けに、当社担当者が応対する《相談申し込み》機能も備えています。ぜひお試しください。

※シミュレーション結果で算出された借入条件は、あくまで目安であり、実際の借入を約束するものではありません。

※借入に際しては所定の審査が必要です。

- コラムの注意事項 -

本ページの内容については、掲載当時のものであり、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。