老後破産とは、定年後に収入が減少して生活に困窮し、自己破産に至ることを指します。金利の上昇やインフレの進行もあり、誰にとっても無視できないリスクとなっています。

本コラムでは、老後破産による生活の変化や老後破産する人の特徴・原因を解説。さらに、老後破産を避けるための具体的な方法を6つご紹介します。

老後破産とは?

老後破産とは、定年後に年金や貯蓄などの収入よりも生活費や住居費、医療・介護費などの支出が上回り、最終的に自己破産や住宅の競売といった深刻な事態に陥ることを指します。

かつては、年金と退職金があれば老後の生活を安定的に送れると考えられていました。しかし、近年は長寿化や物価の上昇、社会保障制度の変化などにより、その前提が崩れつつあります。特に高齢になると予期せぬ病気や介護の負担が増え、支出が膨らむ一方で、収入を増やす手段は限られてしまいます。

さらに、50〜60代になると住宅ローンや事業資金などの融資を受けにくくなり、いざという時の資金調達が困難になります。そのため、現役世代のうちから生活設計を見直し、老後の支出に備えた資金づくりやリスク対策を講じておくことが重要です。

データで見る老後破産の状況(割合)

日本弁護士連合会が公表した「2023年破産事件及び個人再生事件記録調査」によると、2005年から2023年の間で破産債務者全体に占める60歳代および70歳代以上の割合は着実に増加しています。

2005年調査では60歳代が14.20%、70歳代が3.05%だったのに対し、2023年には60歳代が16.71%、70歳代は11.84%にまで拡大しています。特に70歳代の増加幅は顕著で、この18年間で4倍近くに達しており、高齢化と経済的困窮の関連性が浮き彫りとなっています。

その背景としては、少子高齢化に加え、長寿化による生活費や医療費・介護費の増加、退職後の安定した収入源の不足、そして景気変動による貯蓄の目減りなどが考えられます。現役世代に比べて新たな収入を得る手段が限られている高齢者は、一度家計が赤字化すると立て直しが難しく、破産に至るリスクが高まります。

こうした統計は、老後破産がもはや一部の人だけの問題ではなく、社会全体で危惧すべき深刻な課題であることを示しています。

| 年代 | 2005年 | 2008年 | 2011年 | 2014年 | 2017年 | 2020年 | 2023年 |

|---|---|---|---|---|---|---|---|

| 20歳未満 | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% |

| 20歳代 | 12.80% | 12.05% | 6.48% | 6.37% | 7.35% | 9.92% | 11.52% |

| 30歳代 | 23.95% | 25.98% | 21.31% | 18.15% | 19.55% | 15.89% | 14.84% |

| 40歳代 | 23.87% | 23.93% | 26.99% | 27.02% | 26.01% | 26.94% | 19.22% |

| 50歳代 | 22.04% | 21.39% | 22.61% | 21.05% | 22.78% | 21.45% | 25.63% |

| 60歳代 | 14.20% | 12.54% | 17.50% | 18.71% | 16.40% | 16.37% | 16.71% |

| 70歳代 | 3.05% | 3.93% | 5.02% | 8.63% | 7.51% | 9.35% | 11.84% |

| 不明 | 0.09% | 0.16% | 0.08% | 0.08% | 0.40% | 0.98% | 0.24% |

老後破産したらどうなる?

自己破産とは、裁判所の許可を得て債務の返済義務を免除してもらう手続きであり、生活の立て直しを目的とした制度です。しかし、高齢者が破産すると、その後の生活に大きな悪影響が生じる可能性があります。

ここでは、老後破産した場合に起きることを3つ紹介します。

マイホームを失うことがある

自己破産をすると、免責許可によって借金の返済義務が免除される一方で、生活に必要最低限の財産以外を手放さなければなりません。

持ち家がある場合、住宅ローンが残っているか否かに関わらず、原則として売却や競売により手放す必要があります。個人再生などの手続きでは、条件によって自宅を手放さずに債務整理できるケースもあります。しかし、もしも住み慣れた家を失うことになれば精神的にも大きな負担であり、生活環境の変化は高齢者の健康や生活の質にも影響します。

また、破産後に賃貸住宅へ入居しようとしても、連帯保証人を見つけられなかったり、保証会社から入居を断られたりすることが少なくありません。その結果、希望する地域や物件に住めず、生活の利便性が大きく低下するケースも多くみられます。

医療・介護サービスを十分に受けられないことがある

自己破産では、原則として20万円を超える預貯金や99万円を超える現金は処分の対象となり、破産後は新たな借り入れやクレジットカードの利用も制限されます。そのため、急な医療費や介護費用に対応する資金を確保できず、必要なサービスを十分に受けられない可能性があります。

特に高齢期は持病や身体機能の低下に伴い、医療や介護の利用頻度が増える傾向がありますが、経済的な制約によって通院回数を減らしたり、必要な介護サービスを控えたりせざるを得なくなることがあります。その結果、健康状態の悪化や要介護度の進行を招く恐れがあり、生活の自立性も損なわれやすくなります。

社会的孤立によりメンタルヘルスが悪化することがある

破産手続きでは債権者への対応や財産の処分、手続き上のやりとりが精神的な負担となります。さらに家族や親族との関係が悪化するケースもあり、その孤独感や喪失感がうつ病などのメンタル不調を引き起こすことがあります。

高齢者の場合は再就職の選択肢が限られているため、生活再建の道が若年層よりも狭く、経済的にも精神的にも追い詰められやすくなります。結果として社会との接点が減少し、孤立が深まり、最悪の場合は孤立死につながるリスクも否定できません。

このように老後破産は、経済的困窮をもたらすだけでなく、老後の生活そのものの安全と安定を脅かす深刻な問題といえるのです。

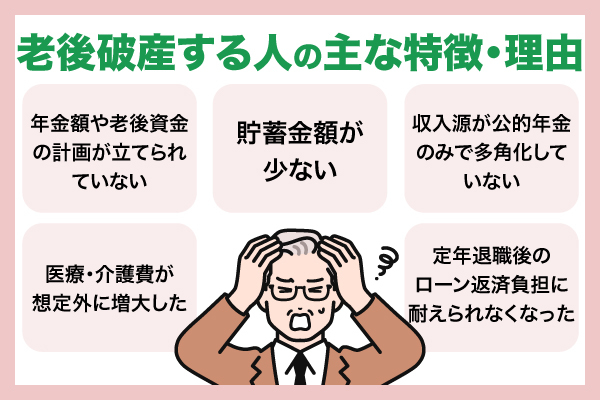

老後破産する人の主な特徴・理由

老後破産を防ぐためには、どのような人がどのような理由で老後破産に至るのかを把握する必要があります。以下からは、老後破産する人の主な特徴や理由を5つ紹介します。

年金額や老後資金の計画が立てられていない

老後破産に陥る人の特徴として、現役時代から年金額や老後資金の見通しを立てず生活しているケースが多い点が挙げられます。

年金がいくら支給されるのか、退職金がどの程度見込めるのか、そして老後の生活費や医療・介護費がどれほどかかるのかを具体的に把握していないと、定年後の収支が大きく赤字になるリスクが高まります。

また、現役時代の生活水準を下げられないまま老後を迎えると、支出が収入を上回り、貯蓄を急速に取り崩す事態に陥る可能性が高くなります。

貯蓄金額が少ない

貯蓄が十分でないことも典型的な原因になります。現役時代に教育費や住宅ローンの返済に追われ、老後のための貯蓄を後回しにした結果、定年を迎えても手元資金が心許ないというケースは少なくありません。

退職後は収入が限られるため、貯蓄が少ないと突発的な医療費や介護費に耐えられず、一気に家計が破綻する危険性があります。金融庁の金融審議会が試算した「老後2,000万円問題」が象徴するように、長寿化によって必要な生活費は増え続けています。安定した老後生活のためには、早い段階から計画的に貯蓄を積み上げる姿勢が必要です。

収入源が公的年金のみで多角化していない

老後の収入源が公的年金だけに依存している場合、家計は不安定になりがちです。年金の実質受給額は物価上昇を完全にカバーしておらず、特にインフレ局面ではお金の実質的な価値が下がり、生活が圧迫されます。

働いている間に副業や不動産収入、金融資産からの配当など、複数の収入源を持っていると、老後の家計の安定性を高めることができます。現役のうちから資産形成や貯蓄の準備を検討しておくことが望ましいといえます。

医療・介護費が想定外に増大した

老後破産の大きな要因として、医療費や介護費の急増も挙げられます。

特に70代以降に手術や長期入院が必要になると公的医療保険でカバーできず、自己負担額が数十万円単位になることもあります。さらに要介護認定を受けた場合、介護サービスの利用料や施設入居費が継続的に発生し、短期間で数百万円単位の支出が必要になる場合もあります。

こうした想定外の医療・介護費は貯蓄を一気に減らし、生活の立て直しを難しくします。

定年退職後のローン返済負担に耐えられなくなる

現役時代には問題なく返済できていた住宅ローンやカードローンも、定年退職後に収入が減ると返済負担が重くのしかかります。

特に住宅ローンなど長期のローンの完済時期を定年後に設定していた場合、年金収入からの返済は家計を圧迫し、生活費の不足を招きます。その結果、生活費を補うために新たな借り入れを行い、負債が雪だるま式に増えるケースもあります。

そのため住宅ローンなどの高額なローンを利用する場合には、退職後の資産と負債を明確にしたうえで、過大な負債を抱えてしまわないように注意する必要があります。

以下のリンクからは、企業の財務諸表に用いられる「バランスシート(貸借対照表)」を個人の資産形成に活用するウェビナーをご覧いただけますので、ぜひご活用ください。

【会員限定動画】バランスシートで考える個人の資産形成 アセット・アロケーションの基本と不動産投資戦略

老後破産にならないための対策

ここまで紹介したように、老後破産に至る原因は多岐にわたるため、対策も複合的な観点から検討しなければなりません。以下からは、老後破産にならないための具体的な対策を6つ解説します。

老後の資金計画を綿密に立てておく

老後破産を防ぐためには、現役時代から将来の収入と支出を具体的に把握し、綿密な資金計画を立てておくことが重要です。年金の受給見込み額や退職金、定年後の生活費、医療・介護費、物価上昇の予測などをもとに、将来の収支をシミュレーションしておくことで、資金不足のリスクを事前に把握しましょう。

また、一度計画を立てたら終わりではなく、ライフイベントや社会情勢の変化に応じて定期的に見直すことで、老後資金の不足リスクをさらに軽減できます。

家計を見直す

老後の安定した生活を守るには、日常の家計を効率化することも大切です。

保険契約や通信費は定期的に見直し、過剰な保障や利用していないサービスを整理しましょう。住宅ローンは退職金に頼らず完済できる計画を立てることが重要です。また、子どもの独立後には住居をダウンサイジングするなど生活コストを下げる工夫も有用です。

こうして生まれた可処分所得を余剰資金として運用に回せば、資産の増加と安定性の両方を確保でき、老後資金の不足リスクを軽減できます。

十分に貯蓄をしておく

定年後の収入源が限られる中で、まとまった貯蓄は生活の安全網となります。現役時代から毎月一定額を貯蓄に回す習慣を持ち、突発的な出費にも対応できる余力を確保しておくようにしましょう。

特に医療費や介護費といった不定期かつ高額な支出に備えるためには、生活費の半年〜1年分程度を緊急予備資金として確保しておくと安心です。貯蓄と同時に運用も組み合わせれば、インフレによる資産価値の目減りを防ぐ効果も期待できます。

長期積立投資と資産分散を行う

老後資金を形成するためには、長期的な積立投資と資産の分散が効果的です。

例えば新NISAやiDeCoを活用し、投資信託や国内外の株式、債券、REITなど複数の資産クラスに分散投資を行えば、複利効果を享受しながらリスクを平準化できます。安定した老後資金を築くためには、短期的な相場の変動に左右されず、長期間にわたり積み立てを続ける姿勢が重要です。

長期的な資産形成という観点からは、不動産投資もおすすめです。ただし、不動産投資では不動産価値の低下やローン負担などのリスク・デメリットもあるため、慎重な判断が求められます。老後資金のために不動産投資を行うメリットや注意点については、こちらの記事で詳しく解説しています。

【関連記事】老後資金の不安は不動産投資で解決できる?必要額と注意点を解説

医療・介護コストへの備えと健康投資をする

将来の医療・介護費に備えるために、高額療養費制度や介護保険の自己負担上限をしっかりと把握しておき、必要に応じてがん保険や就業不能保険などを補完的に活用するようにしましょう。

また、病気や介護状態にならないための「健康投資」も欠かせません。定期的な運動やバランスの取れた食生活、健康診断を怠らないことで生活習慣病のリスクを下げ、将来的な医療費を抑える効果が期待できます。結果的に、資産の寿命を延ばし、破産リスクを減らすことにつながります。

ローンの繰り上げ返済をする

住宅ローンなどの長期債務は、老後の家計を圧迫する大きな要因です。定年退職以降も返済期間が残っている場合には、繰り上げ返済を活用することで利息負担を減らせるだけでなく、退職後の固定費支出を大幅に削減することが可能です。

ただし、繰り上げ返済により手元資金が不足してしまうと、物件の修繕などの突発的な支出に対応できなくなるなどのリスクがあるため、計画的に貯蓄や資産運用を行った上で、余裕を持って繰り上げ返済に臨むことが重要です。繰り上げ返済のメリットやデメリット、注意点については、こちらの記事で詳しく解説しています。

【関連記事】不動産投資で繰り上げ返済するのはあり?メリット・デメリットを解説

| manabu不動産投資に会員登録することで、下の3つの特典を受け取ることができます。 ① ウェビナー案内メールが届く ② オススメコラムのお知らせが届く ③ クリップしてまとめ読みができる |

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。