- アパート経営にかかる初期費用

- アパート経営における初期費用とは?

- 物件購入費:首都圏トップは東京23区の2,774円/㎡

- 建築費:1坪あたりの工事費は約58万4,100円

- 仲介手数料:1,000万円の物件の場合39万6,000円

- 不動産取得税:アパート用地3,000万円の土地の場合45万円

- 登記費用:税率2%〜0.4%

- 印紙税:そこまで大きな額は課税されない

- 保険料:主に火災保険料、地震保険料、賃貸住宅費用補償保険料

- アパート経営にかかる運営費用とは?

- アパートローンを借りるのに頭金(自己資金)は物件取得費の10~30%程度は必要

- アパート経営の注意点

- アパート経営の収入

- アパート経営向きの土地の条件とは?

- アパート経営とマンション経営の比較

- アパート経営に関するQ&A

本コラムではアパート経営の初期費用や運営費用、自己資金、収入などについて解説し、マンション経営との違いについても紹介する。

【本コラムのポイント】

・アパート経営に必要な初期費用は「物件・土地購入費」「建築費」「仲介手数料」「不動産取得税」「登記費用」「印紙税」「保険料」がある。

・アパートローンを借りるためには頭金(自己資金)が物件価格の10〜30%程度必要

アパート経営にかかる初期費用

アパート経営における初期費用とは?

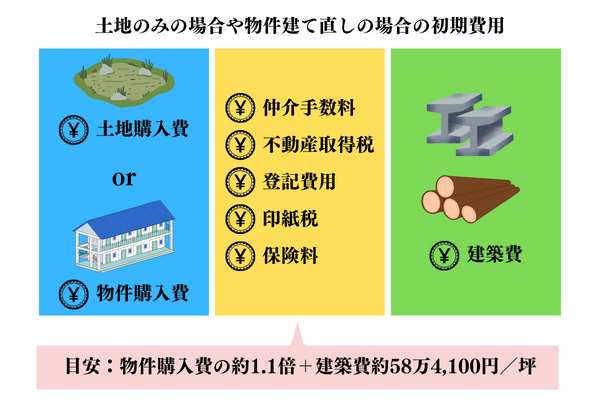

初期費用について考える際、2つのケースがある。1つ目は物件価格を含めて初期費用とするケース、2つ目は物件価格以外を初期費用とするケースだ。それぞれの目安は以下のとおりである。

- 物件価格を含めて初期費用とするケース:物件価格の1.1倍

- 物件価格以外を初期費用とするケース:物件価格の7〜10%

また、中古物件を購入するのであれば土地と建物をまとめて購入することになるが、土地のみを購入して物件を建てる場合や、中古物件を購入して建て直す場合には建築費が別途必要になる。建築費の詳細は後述するが、1坪あたり約58万4,100が目安となる。

| 建築費の有無 | |

|---|---|

| 中古物件(土地・建物)を購入 | 無 |

| 土地のみを購入 | 有 |

| 中古物件(土地・建物)を購入し建て直す | 有 |

物件購入費:首都圏トップは東京23区の2,774円/㎡

相続や贈与などで物件を手に入れた場合を除き、アパート経営を始めるためには物件を購入しなければならない。アパート1棟の値段は、非常に幅広く延床面積や土地面積、総戸数や物件の状態、建っているエリアなどによって異なる。

公益財団法人東日本不動産流通機構(レインズ)が発表する「首都圏賃貸居住用物件の取引動向(2023年7~9月)」によると、首都圏および東京23区のアパート取引状況は下表のとおりだ。

<首都圏および東京23区のアパート取引動向>

首都圏

| 地域 | 件数(件) | 賃料(万円) | 建物面積(㎡) | ㎡単価(円) |

|---|---|---|---|---|

| 東京23区 | 5,853 | 7.8 | 27.95 | 2,774 |

| 横浜・川崎 | 1,808 | 6.5 | 27.79 | 2,329 |

| 東京都他 | 1,672 | 6.0 | 30.50 | 1,980 |

| 埼玉県 | 2,013 | 5.5 | 30.94 | 1,765 |

| 千葉県 | 1,855 | 5.5 | 32.71 | 1,685 |

| 神奈川県他 | 705 | 5.1 | 31.17 | 1,650 |

東京23区

| 地域 | 件数(件) | 賃料(万円) | 建物面積(㎡) | ㎡単価(円) |

|---|---|---|---|---|

| 千代田区 | - | - | - | - |

| 中央区 | 5 | 8.6 | 21.40 | 4,007 |

| 港区 | 15 | 10.6 | 28.89 | 3,657 |

| 新宿区 | 217 | 7.4 | 21.24 | 3,503 |

| 渋谷区 | 102 | 8.8 | 25.70 | 3,421 |

| 文京区 | 85 | 7.8 | 23.03 | 3,384 |

| 台東区 | 59 | 9.2 | 28.09 | 3,290 |

| 目黒区 | 178 | 8.6 | 26.21 | 3,271 |

| 品川区 | 156 | 8.5 | 26.47 | 3,193 |

| 豊島区 | 224 | 7.7 | 24.92 | 3,091 |

| 荒川区 | 110 | 7.8 | 25.58 | 3,063 |

| 中野区 | 398 | 7.5 | 24.85 | 3,027 |

| 世田谷区 | 665 | 8.3 | 27.79 | 3,002 |

| 杉並区 | 560 | 7.7 | 25.51 | 3,000 |

| 北区 | 223 | 8.1 | 27.12 | 2,979 |

| 江東区 | 49 | 7.7 | 26.64 | 2,881 |

| 大田区 | 424 | 7.6 | 27.01 | 2,830 |

| 墨田区 | 58 | 7.5 | 27.54 | 2,706 |

| 板橋区 | 311 | 7.1 | 27.11 | 2,610 |

| 練馬区 | 686 | 7.3 | 30.06 | 2,438 |

| 葛飾区 | 295 | 7.5 | 31.65 | 2,373 |

| 足立区 | 583 | 8.0 | 33.69 | 2,370 |

| 江戸川区 | 450 | 7.2 | 30.93 | 2,329 |

出典:レインズ※この先は外部サイトに遷移します。「首都圏賃貸居住用物件の取引動向(2023年7~9月)」より株式会社ZUU作成

上表の㎡単価を比べてみると、首都圏で最も高いのは「東京23区」であった。次いで横浜・川崎、東京都他の順となっている。東京23区の中では、都心6区が上位を占めている(千代田区は数値なし)。

立地の良い物件ほど入居者を見つけやすいといえるが、それだけ多額の初期費用が必要になり、ローンの審査も厳しくなるだろう。仮にローンの審査に通ったとしても、物件価格が高くなれば毎月の返済金額が上がることになるため、高い物件を買えばよいというわけではない。自分の条件にあった物件を購入することが望ましい。

建築費:1坪あたりの工事費は約58万4,100円

土地のみを購入し、アパートを新築する場合は建築費用も発生する。アパートの建築といっても、建築する物件の内容や業者によって、必要になる建築費は大幅に変動するだろう。

一般的に、アパート建築の際に発生する建築費の項目と内訳は以下の通りだ。

・本体工事費:建物本体・設備の建築費など

・別途工事費:門やフェンス外壁などの建物周辺の整備や舗装など

・付帯工事費:水まわりの設備、電気設備、ガス工事の費用、地盤改良費など

建築費の一例としては、国税庁の「地域別・構造別の工事費用表(令和5年分)」が参考になる。例えば、木造建物における1平方メートルあたりの工事費の全国平均は17万7,000円だ。これを1坪あたりの工事費に換算すると約58万4,100円となる。ただし建物工事費は、地域によって差があるため注意が必要だ。

全国で最も木造の工事費が高いのは、北海道で1平方メートルあたり19万7,000円だ。1坪あたりに換算すると工事費は約65万円となる。高級仕様のアパートになると、これ以上の建築費が必要になるだろう。

<構造別の工事費用表(1㎡当たり)【令和5年分用】都道府県別トップ5>

単位:千円

| 木造 | 鉄骨鉄筋 コンクリート造 |

鉄筋 コンクリート造 |

鉄骨造 | ||||

|---|---|---|---|---|---|---|---|

| 県名 | 金額 | 県名 | 金額 | 県名 | 金額 | 県名 | 金額 |

| 北海道 | 197 | 京都府 | 389 | 福井県 | 368 | 新潟県 | 354 |

| 徳島県 | 195 | 福井県 | 385 | 東京都 | 341 | 東京都 | 321 |

| 岩手県 | 193 | 東京都 | 327 | 富山県 | 332 | 神奈川県 | 303 |

| 新潟県 | 193 | 千葉県 | 309 | 石川県 | 326 | 京都府 | 293 |

| 長野県・香川県 | 192 | 埼玉県 | 308 | 山梨県 | 322 | 沖縄県・大分県 | 291 |

| 全国平均 | 177 | 全国平均 | 284 | 全国平均 | 278 | 全国平均 | 272 |

仲介手数料:1,000万円の物件の場合39万6,000円

仲介手数料とは、物件購入の際に売主との間に立って、交渉や契約の仲介をしてくれた不動産仲介業者に支払う報酬を指している。仲介手数料には、物件の金額に応じた上限額が下記のように決められている(仲介手数料率は全て税込みの税率)。

- 取引額200万円以下の部分:取引額の5.5%以内

- 取引額200万円を超え400万円以下の部分:取引額の4.4%以内

- 取引額400万円を超える部分:取引額の3.3%以内

例えば1,000万円の物件を購入する場合、仲介手数料の上限は下記の通りになる。

200万円以下の部分:11万円

200万円から400万円以下の部分:8万8,000円

400万円から1,000万円の部分:19万8,000円

合計:39万6,000円

このように計算が複雑になるため、下記の速算式で計算できる。

| 物件価格(税抜き) | 仲介手数料の速算式 |

|---|---|

| 400万円超 | 不動産売却価格×3.3%+6万6,000円 |

| 200万~400万円以下 | 不動産売却価格×4.4%+2万2,000円 |

| ~200万円以下 | 不動産売却価格×5.5% |

不動産取得税:アパート用地3,000万円の土地の場合45万円

アパート経営のために不動産を購入すると「不動産取得税」が初期費用として発生する。不動産取得税は物件の購入後、半年から1年ほどで納付する。課税額は「固定資産税評価額×税率3%(2021年4月現在)」で算出されるが、土地については軽減措置もある。

不動産取得税の実際の算出については、東京都主税局が公式サイトで公開している「不動産取得税計算ツール※この先は外部サイトに遷移します。」が便利だ。土地と家屋のそれぞれの基本情報(土地であれば、地積・評価額・持分・取得日など)を入力するだけでおおよそのアパートの購入でかかる不動産取得税が確認できる。

このツールで計算した一例として、アパート用地3,000万円(170平方メートル)の土地を仕入れた場合、最終的に納める不動産取得税は以下のようになる。なお、一定の要件に該当する場合、軽減措置が適用される。

| 価格 | 3,000万円 |

|---|---|

| 課税標準額 | 1,500万円 |

| 当初税額 | 45万円 |

| 減税額 | 0万円 |

| 不動産取得税(納める額) | **45万円** |

登記費用:税率2%〜0.4%

アパート経営のために不動産を取得すると、不動産登記を行う必要がある。中古物件を購入した場合は、その所有権が元の所有者(売主)から自分(買主)に移ったことを証明するため「所有権移転登記」を行わなければならない。新築物件の場合は「所有権保存登記」が必要だ。

さらに、物件の取得にローンを利用していれば、ローンの債権者には「抵当権設定登記」の義務も生じる。

そして不動産登記の際には「登録免許税」を納める。税額は「固定資産税評価額×税率」で決定される。取得する物件が新築であるか、中古であるかによって登記内容が変わり、それによって課税される登録免許税率も変動する。

例えば、アパート購入・売買時に必要な建物・土地の登記に伴う「登録免許税の税率」は、次の通りだ。

| 売買内容 | 登記内容 | 税率 |

|---|---|---|

| 土地の売買 | 土地の所有権の移転 | 2% |

| 建物の売買 | 建物の所有権の移転 | 2% |

| 新築建物の登記 | 所有権の保存 | 0.4% |

不動産の登記では、登記業務を司法書士に依頼するのが一般的だ。この際に司法書士への手数料も支払わなければならず、数万円の費用が必要である点に留意しておきたい。

印紙税:そこまで大きな額は課税されない

印紙税とは、不動産の売買契約書など課税文書にかかる税金だ。契約金額によって印紙税額は変動するが、そこまで大きな額は課税されない。

アパートでは2023年6月現在、不動産の譲渡に関する契約書のうち、契約書内に記載された金額が10万円を超える書類については、課税される印紙税に軽減処置が施される。契約書に記載された金額に対応する軽減後の印紙税の金額は以下の通りだ。

| 契約金額 | 印紙税額(軽減後) |

|---|---|

| 10万円超~50万円 | 200円 |

| 50万円超~100万円 | 500円 |

| 100万円超~500万円 | 1,000円 |

| 500万円超~1,000万円 | 5,000円 |

| 1,000万円超~5,000万円 | 1万円 |

| 5,000万円超~1億円 | 3万円 |

| 1億円超~5億円 | 6万円 |

| 5億円超~10億円 | 16万円 |

| 10億円超~50億円 | 32万円 |

| 50億円超~ | 48万円 |

なお、契約書に記載された契約金額が10万円以下であった場合は、軽減措置の対象とはならず、通常通り200円の印紙税が課税される。ただし、昨今の社会情勢から、今後は電子契約が一般的となるだろう。電子契約では、印紙税の課税対象とならないことから印紙代は不要となる。

保険料:主に火災保険料、地震保険料、賃貸住宅費用補償保険料

アパート経営では、さまざまな保険に加入する必要があり、その際に支払う各種保険料も用意しなければならない。主に支払いが必要になるのは、火災保険料、地震保険料、賃貸住宅費用補償保険料などだ。各種保険料は、保険会社やプラン内容によって変動する。

アパート経営にかかる運営費用とは?

次にアパート購入後にかかる運営費用の項目や内容、目安を確認していこう。

- アパートローンの返済

- 管理委託費

- 原状回復費、大規模修繕費

- 火災保険料など

- 固定資産税・都市計画税

- 所得税・住民税

アパートローンの返済

アパート購入時にアパートローン(不動産投資ローン)を利用している場合は、ローンの返済が毎月必要だ。どれくらいの返済額なのかは、借入総額、借入期間、金利、返済方式など契約内容で大きく変わってくる。

例えば、1億円を借りた場合、返済期間中の適用金利によって毎月の返済額は以下のように変わってくる。

【前提条件】

・借入元金:1億円

・返済期間:35年

・元利均等返済

| 適用金利 | 毎月の返済額 |

|---|---|

| 1.5% | 30万6,184円 |

| 2% | 33万1,262円 |

| 2.5% | 35万7,495円 |

| 3% | 38万4,850円 |

ローンの返済額には元金部分と利息部分が含まれており、元金部分は税制や実質利回りの計算の考え方では「費用」にはならず、家賃収入から差し引く部分にはならないが、キャッシュフロー計算の考え方では元金部分も家賃収入から差し引いて計算する部分になる。

管理委託費

アパートの管理業務をアウトソースするなら管理会社への委託費用が毎月発生する。管理委託費の目安は、一般的に家賃の5%程度だ。しかし管理業務をどれくらい委託するか、委託業者の設定金額がどれくらいかによって変わってくる。

例えば、12室あるアパートで各部屋の家賃が8万円の場合、毎月支払う管理委託費は4万8,000円になる。

・部屋数:12室

・各部屋の家賃収入/月:8万円

・アパート全体の家賃収入/月:96万円

・管理委託費/月:4万8,000円(96万円×5%)

原状回復費、大規模修繕費

アパートの修繕費は、原状回復費と大規模修繕費に大別される。

・原状回復費:入居者が退去したときにかかる大家負担分のハウスクリーニング代や修繕費のこと

・大規模修繕費:一定期間(12~15年など)ごとに行う大がかりな修繕費のこと

どちらもまとまった費用がかかる可能性があるため、適正な積み立てを毎月していくのが望ましい。

ここでは、貸主側がハウスクリーニング代を払うケースを想定し、どれくらいの費用がかかるのか、一般的な相場を解説する。なお、あくまでも相場であり、部屋の状態によって金額が変動する点は留意しておきたい。

<一般的な空室のハウスクリーニング料金の目安>

| 間取り | 金額 |

|---|---|

| 1K | 2万〜5万円 |

| 1DK | 2万〜6万円 |

| 1LDK・2DK | 3万〜8万円 |

| 2LDK・3DK | 4万〜9万円 |

| 3LDK・4DK | 4万〜10万円 |

| 4LDK・5DK | 6万〜12万円 |

火災保険料など

アパートの建物にかかる火災保険料は、年払いや一定の年数のまとめ払いの支払い方法がある。またより一層災害リスクを回避したい場合は、火災保険のオプションとして加入できる地震・水災保険なども検討したい。火災保険料は、保険会社によって差があり地震保険は保険業界で統一されている。

固定資産税・都市計画税

アパートの固定資産税および都市計画税は、土地・建物どちらも「課税標準額×料率」で計算する。基本は下記の計算式で自治体によっては税率が異なることもある。

・固定資産税=課税標準額×1.4%

・都市計画税=課税標準額×0.3%

土地は、所有年数が経過しても老朽化しないため、建物のように大きく評価額が変わらない。一方で建物は、築年数が経過するほど課税標準額が下がっていく。(=固定資産税が安くなる)ただし実際の固定資産税は「課税標準額の特例」や「負担調整率」などがあるため、個々により変わる。

例えば、新築アパートの固定資産税(税率1.4%)の計算例は、次のようになる。

〈条件〉

・土地の評価額3,000万円

・建物の評価額2,100万円

・新築住宅の減税措置2分の1適用

・小規模住宅用地の特例6分の1を適用(土地面積が200㎡以内)

〈土地の固定資産税額の計算〉

・課税標準額:土地の評価額3,000万円×6分の1=500万円

・固定資産税額:500万円×税率1.4%=7万円

〈建物の固定資産税額の計算〉

・固定資産税額:家屋の評価額2,100万円×税率1.4%×新築の減税措置2分の1=14万7,000円

土地と建物の固定資産税額を合わせた21万7,000円が納税額になる。

所得税・住民税

アパート経営で不動産所得を得られた場合、ほかの所得と合算した総所得金額に対して所得税・住民税がかかる。ただし家賃収入が得られても必要経費などを差し引いた額がゼロまたはマイナスなら不動産所得に対して所得税・住民税はかからない。

なお、所得税・住民税を算出する際の計算方法・計算式は、以下のようになる。

〈住民税・住民税の計算の流れ〉

1. 所得金額を出す:収入-収入から差し引ける金額(必要経費など)

2. 課税所得金額を出す:所得金額-所得控除額の合計

3. 所得税額を出す:課税所得額×税率

4. 申告納税額を出す:所得税額-税額控除の額

〈所得税の税率〉

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円まで | 5% | 0円 |

| 195万円~329万9,000円まで | 10% | 9万7,500円 |

| 330万円~694万9,000円まで | 20% | 42万7,500円 |

| 695万円~899万9,000円まで | 23% | 63万6,000円 |

| 900万円~1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

出典:国税庁※この先は外部サイトに遷移します。「No.2260 所得税の税率」より株式会社ZUU作成

〈住民税の税率(均等割と所得割)〉

| 均等割 | 所得割 | |

|---|---|---|

| 道府県民税 | 1,500円 | 4% |

| 市町村民税 | 3,500円 | 6% |

| 計 | 5,000円 | 10% |

\*防災費用を確保するため、2014~2023年までの10年間、均等割の道府県民税・市町村民税が各500円引き上げられている。

出典:総務省「やさしい地方税 個人住民税 均等割と所得割」※この先は外部サイトに遷移します。より株式会社ZUU作成

アパートローンを借りるのに頭金(自己資金)は物件取得費の10~30%程度は必要

アパート経営では数千万円単位の初期費用が求められる。そのため、アパート経営を始めるにあたっては、金融機関からアパートローンなどの融資を受けるのが一般的となっている。

金融機関の融資では厳しい審査があり、融資金の返済ができるかどうかを判断するための材料として「所得状況」や「不動産投資用の頭金(自己資金)」「勤務先の状況」「借入状況」「不動産投資用自己資金以外の余剰資金」が見られる。審査では「アパート経営が成功するかどうか」が調査され、資金に全く余裕がない状態だと審査が通らない。

そのため、アパートローンを利用する際には、物件取得費の10~30%程度は自己資金を事前に用意しておきたい。仮に、物件価格が1億円であれば、自己資金は次のようになる。

| 物件取得費に対する割合 | 自己資金の額 |

|---|---|

| 10% | 1,000万円 |

| 20% | 2,000万円 |

| 30% | 3,000万円 |

自己資金を支払うことにより借入金が減り、毎月のローン返済額が抑えられたり、返済期間を短縮したりすることができる。

自己資金については以下のコラムで詳しく解説している。

【関連記事】不動産投資ローンの頭金は必要?相場や頭金なしのケースを解説!

アパート経営の注意点

手元に余剰金を残しておこう

ここまで紹介してきたアパート経営にかかる運営費用(ローン返済・管理委託費・保険料・各種税金など)のほかにも支出が発生する可能性もある。これに備えて、アパート経営をする場合は、手元に余剰資金を常に残しておくことが重要だ。

例えば、新築アパートの場合、建物が竣工してから満室になるまでに期間を要するケースや、空室が発生するケースもある。12部屋のアパートで4部屋(1部屋の家賃8万円)が3ヵ月間空室状態になった場合、満室状態と比べ96万円のマイナスとなる。 家賃収入だけでローン返済が難しければ足りない分を手元資金でまかなわなければならない。

また、中古アパートの場合、突発的な修繕が発生したり予想以上に空室率が高まったりするケースもあるため、同じく手元に余剰金を残しておくことが必要だ。

アパート経営の新築と中古については以下のコラムで詳しく解説している。

【関連記事】アパート経営は新築と中古のどちらで始める?それぞれのメリット・デメリットを解説

準備期間中と建築工事中に発生する費用を用意しておく

新築アパートを建てる場合は、建物が完成するまでの費用を用意しておきたい。

・アパート完成までの固定資産税/都市計画税

アパートが完成していなくても、土地には固定資産税がかかる。例えば、もともと空き地だった土地にアパートを建築する場合、準備段階でも土地の固定資産税は必要だ。なお、固定資産税/都市計画税の納付通知書の発送時期は地域によって異なるが、東京23区内では毎年6月1日ごろに発送されている。

・追加の工事費用

アパート建築の着工後に追加の工事費用が発生することもある。例えば、「着工後に空室対策として宅配ボックスの設置が必要と判断し、12部屋分で70万円程度を支払った」といったケースだ。

・登記費用

不動産投資ローンを利用して相続した土地にアパートを建てる場合、着工前に相続登記(登記簿の名義変更)の必要がある。なぜなら、この手続きをしなければ担保評価ができないからだ。必要な費用の目安は次の通りだ。

・相続による所有権の移転登記:税率0.4%

・司法書士の報酬:5万~15万円

・ほか添付書類の取得費用

アパート経営の収入

アパート経営の収入を大別すると「毎月入ってくる収入」と「その都度入ってくる収入」の2つだ。毎月入ってくる収入には、家賃収入や駐車場代、共益費などがある。またアパート敷地内に自動販売機などを設置している場合も定期収入だ。一方、その都度得られる収入は賃貸契約時に受け取られる礼金、更新時に得られる更新料などがある。

| 毎月の収入 | 家賃・駐車場代 | 立地、戸数、広さなどによる |

| 共益費・管理費 | 家賃の5%程度 | |

| その都度の収入 | 礼金 | 家賃の1~2ヵ月分程度 (最近は礼金なし物件も多い) |

| 更新料 | 家賃の1ヵ月分程度 |

上記のアパート経営の収入が、実際にどれくらい入ってくるかシミュレーションしてみよう。

〈条件〉

・部屋数:10部屋

・平均稼働率:90%

・1室あたりの家賃:8万円

・管理費など:5,000円

・礼金なし

・更新料:家賃の1ヵ月分

〈毎月の収入〉

・家賃収入:72万円(稼働率90%)

・管理費など:4万5,000円(稼働率90%)

〈その都度入ってくるお金 年間合計〉

・更新料(3部屋更新):8万円×3部屋=24万円

アパート経営の収支シミュレーションについては以下のコラムで詳しく解説している。

【関連記事】一棟アパート経営を行うと年収はどれくらい?不動産投資のシミュレーションをしてみる

アパート経営向きの土地の条件とは?

建売のアパートを購入するのではなく、自身の所有する土地や土地を購入してアパートを建築したいと考えている場合にアパート経営向きの土地とそうでないものがあるため併せて押さえておきたい。アパート向きの土地の条件を整理すると以下のようになる。

土地の広さは戸数などで変わる

アパートを建てるとき、どれくらいの土地の広さが必要かについては、戸数、部屋のタイプ、駐車場の有無によって変わってくる。

| 戸数 | 部屋タイプが同じなら戸数が多いほど土地の広さが必要になる |

| 部屋のタイプ | 戸数が同じなら単身者向けよりファミリータイプのほうが土地の広さが必要になる |

| 駐車場 | 駐車場があるほうが土地の広さが必要になる |

例えば2階建て8戸(1K)のような単身者の向けのアパートを建てるのであれば60坪程度が目安といわれる。ただし、これは建ぺい率60%・容積率100%などの条件の場合だ。(駐車場ありの場合は、80坪程度が目安)

建ぺい率と容積率は、アパート経営に欠かせない基本知識なので押さえておきたい。

・建ぺい率:建築面積の敷地面積に対する割合

・容積率:延床面積の敷地面積に対する割合

これらは、建築基準法で用途地域別に選択肢が用意されていて、そのなかから適切なものが指定されている。例えば「第1種/第2種低層住居専用地域」の建ぺい率と容積率は、以下の通りだ。

・建ぺい率:30~60%

・容積率: 50~200%

・土地の形は整形地が適している

一般的に上空から見たとき整形地(正方形や長方形など)の土地は、設計がしやすくアパート経営向きだ。特に長方形の土地は、同じ坪数でも部屋数の多い設計がしやすいといわれる。しかし不整形地(L字形や三角形など)だからといってアパート経営ができないわけではない。アパート設計・建設で実績のある業者に相談してみよう。

立地は入居者ニーズのある場所が前提

アパート経営に向いている立地を一言で表すと「入居者ニーズのある場所」ということになる。具体的には、以下のような立地が望ましい。

・人気駅や主要駅から徒歩10分圏内の立地

・周辺にスーパーやコンビニがある利便性の高い立地など

また住宅街もアパート経営に向いている土地が多い傾向だ。なぜなら閑静な雰囲気だったり交通量が少なかったりするなど住みやすい環境が多いからである。他にも徒歩10分以上の立地であってもその周辺の賃貸ニーズのポイント(車社会で駐車場があれば埋まりやすい)が駅徒歩以外にある場合はその土地がアパート経営に向いている場合もある。

アパート経営とマンション経営の比較

アパート経営とマンション経営のどちらも「物件を貸して家賃収入を得る」という仕組みは同じだ。ただ個別テーマで比較すると違いもある。賃貸経営を始めるにあたっては、この両者の違いを理解したうえでどちらを選択するか判断することも大事だ。

マンション経営には、1部屋を運用する区分所有と建物を丸ごと経営する一棟ものがある。ここでは、アパート経営とマンション経営(一棟もの、区分所有)を比較していく。

・初期費用

一棟マンションは、アパートよりも建物サイズが大きいため、建築コストがかかるのが一般的だ。またアパートで採用されることの多い木造とマンションで主流の鉄筋コンクリート造では、後者のほうが建築コストとしては割高である。そのため初期費用は、アパート経営のほうが割安傾向だ。初期費用を抑えたい人は、アパート経営のほうが向いているだろう。

一方、部屋を所有する区分マンションは、アパート経営よりも初期費用が少ない傾向がある。それぞれの初期費用(東京都杉並区の新築物件の購入費用)の一例は次の通りだ。

| 一棟マンション | 延床面積:約430平方メートル 土地面積:約119平方メートル 4階地下1階建て |

6億6,800万円 |

| アパート | 延べ床面積:約100平方メートル 土地面積:約116平方メートル 2階建て |

1億6,000万円 |

| 区分マンション | 延べ床面積:約28平方メートル 2階/8階建て |

4,725万円 |

・運営費用

一棟マンションは、アパートよりも規模が大きな傾向があり、管理会社に払う管理委託費、原状回復費や大規模修繕費、固定資産税などの運用費用が膨らみやすい。もちろんアパート経営でも戸数が多ければその分運用費用がかかる。これらに比べて、区分マンションは運営費用が少なくなる。

それぞれの運営費用(毎月の管理費用/家賃の5%)の一例は、次の通りだ。

| 一棟マンション | 1部屋あたりの家賃:約12万円 所有部屋数:20 |

約12万円 |

| アパート | 1部屋あたりの家賃:約7万円 所有部屋数:10 |

約3万5,000円 |

| 区分マンション | 1部屋あたりの家賃:約12万円 所有部屋数:2 |

約1万2,000円 |

・家賃収入

一般的に家賃収入の多さでは「区分マンション<アパート<一棟マンション」といわれる。

区分マンションは、所有する部屋数が少ないため(例:1~3戸)、家賃収入が限られる。また、アパートよりマンションのほうが規模としては大きく戸数も多い傾向があり、1棟あたりで見ると家賃収入が多い。ただ初期費用や運営費用も考慮したコストパフォーマンスという意味ではアパートのほうが有利なケースもある。

それぞれの毎月の家賃収入の一例は次の通りだ。

| 一棟マンション | 1部屋当たりの家賃:約12万円 所有部屋数:20 |

約240万円 |

| アパート | 1部屋当たりの家賃:約7万円 所有部屋数:10 |

約70万円 |

| 区分マンション | 1部屋当たりの家賃:約12万円 所有部屋数:2 |

約24万円 |

・法定耐用年数と耐震性

減価償却費が計上できる法定耐用年数は、木造アパートが22年、鉄筋コンクリート造マンションは47年と圧倒的にマンションのほうが長い(一棟も区分所有も鉄筋コンクリート造であれば耐用年数は変わらない)。

ただし耐用年数は、税務上の使用期間のため「耐用年数=建物の耐久性ではない」といった点は押さえておこう。耐震性で比較すると木造と鉄筋コンクリート造は、材料や工法が異なり建物の重さも違うため、単純比較できない。そのため、個別の工法や地盤を確認することが大切だ。

・入居者のセキュリティ

防犯性やプライバシーなど入居者のセキュリティ面では、アパートよりもマンションのほうが優位といえるだろう。なぜならマンションは、出入り口のオートロックや共用部分の防犯カメラなどが設置されているケースが多いからである。

ただしこういった設備のない物件であればマンションでもセキュリティが弱い。逆にアパートでも設備が充実していればセキュリティが強いこともある。

・売却のしやすさ

一般的には、売却のしやすさは「一棟マンション<アパート<区分マンション」といわれる。なぜならアパートや区分マンションのほうが一棟マンションよりも物件価格が低く、流動性が高い傾向があるからだ。その分、購入希望者を見つけやすいといえる。ただし一棟マンションでも一等地にあるような希少性のある物件は、売り手優位なこともある。最終的には、ケースバイケースといえるだろう。

・建築期間の長さ

賃貸物件の建築期間中は、家賃収入が得られない。一般的に鉄筋コンクリート造のマンションは、木造アパートよりも建築期間がかかり家賃収入が得られない期間が長くなる傾向だ。なお工期の目安は、建築する業者によって異なる。一般的な工期の目安としては以下の通りだ。

アパートの工期:階数+1~3ヵ月程度

マンションの工期:階数+3~5ヵ月程度

アパート経営に関するQ&A

最後にアパート経営に関するよくある疑問とその回答を紹介していく。

売却する際に必要なおおよその費用はどれくらいか?

アパート経営では、物件を購入したときだけでなく物件を売却したときにも費用がかかる。その金額の目安は、以下の項目をトータルしたものだ。

- 仲介手数料(物件価格が400万円超の場合、取引額の3%+6万円+消費税が上限)

- 抵当権抹消登記費用(登録免許税、司法書士報酬、その他諸費用)

- 土地測量費用(境界線を確定した図面がない場合) など

ほかにも購入時の初期費用と同様、売買契約書に貼る印紙税も必要になる。

アパートが建てられない土地はあるのか?

法律的にアパートを建てられない土地もある。例えば都市計画法で規定されている工業専用地域(工業の利便を推進)や市街化調整区域(市街化を抑制)などは、原則アパートが建てられない。また農地にアパートを建てたい場合は、農地転用の手続きが必須だ。ただし原則農用転用できない土地もあるため(農用地区域内用地)、注意したい。

また、建物が建てられない土地、既存建物の建て替えができない土地である「無道路地」もアパート経営は厳しい(例外はある)。いわゆる「道路に接していない土地」には建てられず、具体的には「建築基準法上の道路に2メートル以上接している土地」にのみ建てられるということだ。接しているのが2メートル未満だったり、そもそも道路が建築基準法上の道路ではなかったりするケースはアパート経営が難しいと考えていいだろう。

宮路 幸人

会計事務所での長い勤務経験で培った豊富な実務知識により、会計処理・税務処理および経営や税務に関する相談など、さまざまな問題に対応。宅地建物取引士、マンション管理士等の資格を保有し、不動産と相続関連に強みを発揮する。特に相続関連では、税務面だけでなく、家族の幸せを重視したトータルでの提案を行っており、軽いフットワークでお客さまのニーズに応えることをモットーとする。離島支援活動にも積極的。

| manabu不動産投資に会員登録することで、下の3つの特典を受け取ることができます。 ① ウェビナー案内メールが届く ② オススメコラムのお知らせが届く ③ クリップしてまとめ読みができる |

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。